Sen Vàng Group thống kê từ nhiều nguồn báo cáo:

Link tải các báo cáo: báo cáo quý 3

Bối cảnh kinh tế toàn cầu và trong nước trong 9 tháng đầu năm 2025 đã định hình một bức tranh đa chiều, vừa mang đến cơ hội, vừa đặt ra thách thức cho thị trường bất động sản. Sự biến động của các yếu tố kinh tế vĩ mô, từ chính sách tiền tệ quốc tế đến các chỉ số tăng trưởng nội địa, đã trở thành nền tảng cơ bản, quyết định đến xu hướng, sức khỏe và sự vận động của dòng vốn trên thị trường. Việc phân tích sâu sắc các yếu tố này là bước đi tiên quyết để nhận diện các động lực và rủi ro tiềm tàng trong giai đoạn cuối năm.

Kinh tế thế giới trong Quý 3/2025 tiếp tục đối mặt với nhiều bất ổn, tạo ra những tác động gián tiếp nhưng đáng kể đến môi trường đầu tư tại Việt Nam.

Những yếu tố này tạo ra một môi trường ‘nước đôi’ cho bất động sản Việt Nam. Một mặt, việc FED hạ lãi suất có thể thúc đẩy dòng vốn FDI tìm đến các thị trường an toàn và có lợi suất cao hơn, đặc biệt là phân khúc bất động sản công nghiệp và nhà ở cao cấp. Mặt khác, bất ổn địa chính trị và nguy cơ tăng trưởng toàn cầu chậm lại có thể ảnh hưởng đến các ngành sản xuất và xuất khẩu, gián tiếp tác động đến nhu cầu thuê kho xưởng và văn phòng trong trung hạn.

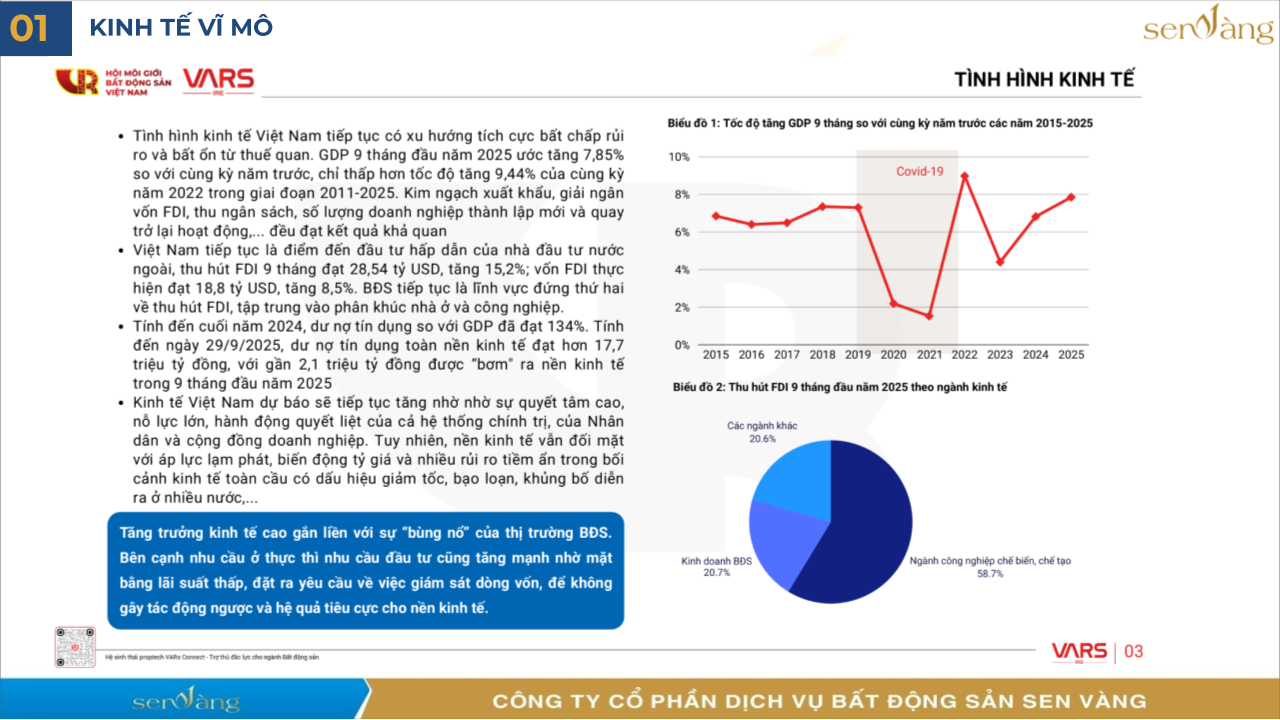

Nền kinh tế Việt Nam tiếp tục duy trì đà tăng trưởng tích cực và ổn định trong 9 tháng đầu năm, tạo ra một môi trường thuận lợi cho sự phục hồi của thị trường bất động sản.

|

Chỉ số Kinh tế |

Số liệu và Phân tích |

|

Tăng trưởng GDP |

Ước tăng 7.85% so với cùng kỳ, là mức cao thứ hai trong 15 năm (2011-2025). |

|

Quy mô GDP |

Đạt hơn 4,800 nghìn tỷ đồng. |

|

Chỉ số Giá tiêu dùng (CPI) |

Tăng 3.27% so với cùng kỳ; lạm phát cơ bản tăng 3.19%, vẫn nằm trong tầm kiểm soát của Chính phủ. |

|

Đầu tư Trực tiếp Nước ngoài (FDI) |

Tổng vốn đăng ký đạt 28.54 tỷ USD (tăng 15.2% so với cùng kỳ). Vốn thực hiện đạt 18.80 tỷ USD (tăng 8.5% so với cùng kỳ), là mức cao nhất trong 5 năm qua. Bất động sản đứng thứ hai về thu hút vốn FDI, chiếm 20.7% tổng vốn đầu tư. |

|

Hoạt động Xuất – Nhập khẩu |

Kim ngạch xuất khẩu đạt 348.74 tỷ USD (tăng 16.0%); kim ngạch nhập khẩu đạt 331.92 tỷ USD (tăng 18.8%). |

|

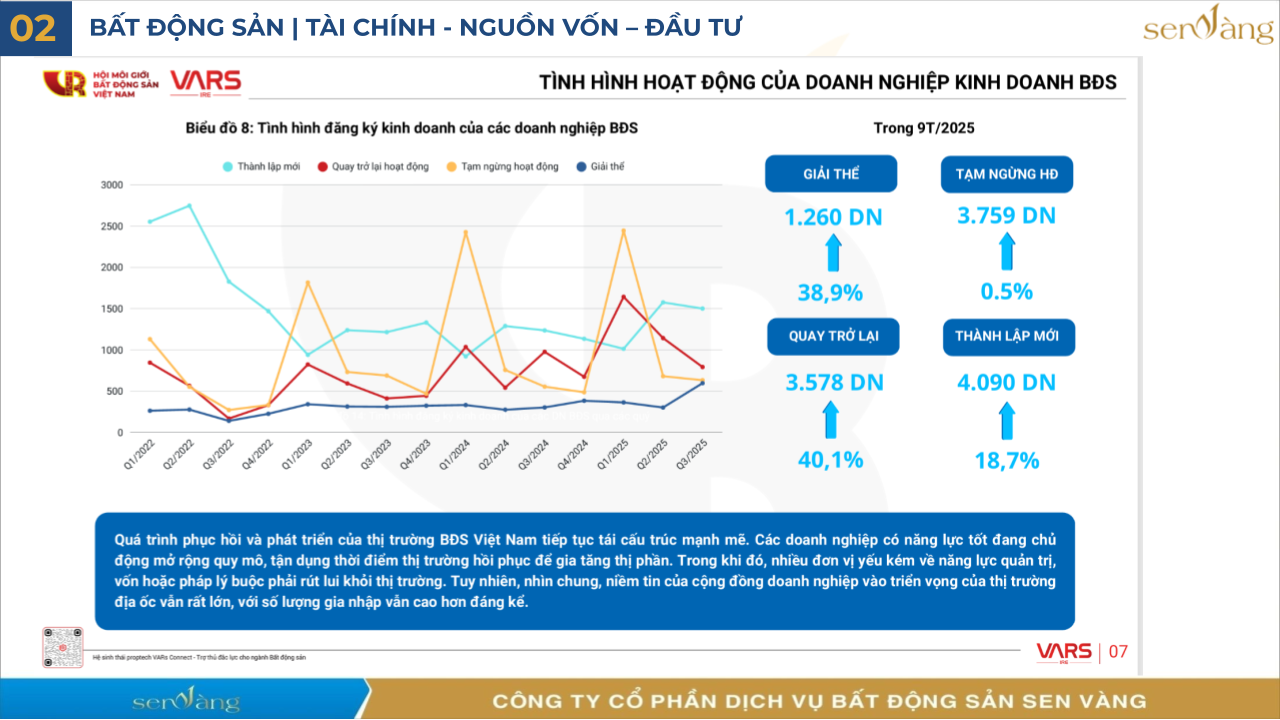

Hoạt động Doanh nghiệp |

Có 231.3 nghìn doanh nghiệp đăng ký mới và quay lại hoạt động (tăng 26.4%). Có 174.9 nghìn doanh nghiệp rút lui (tăng 6.8%), cho thấy quá trình tái cấu trúc mạnh mẽ của thị trường. |

|

Du lịch |

Đón hơn 15.4 triệu lượt khách quốc tế (tăng 21.5% so với cùng kỳ), vượt mức trước đại dịch, thúc đẩy mạnh mẽ phân khúc bất động sản nghỉ dưỡng. |

|

Bán lẻ và Dịch vụ |

Tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng đạt 5.2 triệu tỷ đồng (tăng 9.5%), phản ánh sức mua nội địa phục hồi tốt. |

Trong 9 tháng đầu năm 2025, các kênh đầu tư tài chính tại Việt Nam ghi nhận nhiều biến động mạnh, tạo ra sự dịch chuyển dòng vốn đáng chú ý.

Trong bối cảnh các kênh đầu tư tài chính biến động mạnh và lãi suất tiết kiệm kém hấp dẫn, các yếu tố nền tảng như chính sách hỗ trợ, đầu tư công và hạ tầng đang trở thành động lực chính, thu hút dòng vốn quay trở lại thị trường bất động sản như một kênh đầu tư và tích sản bền vững.

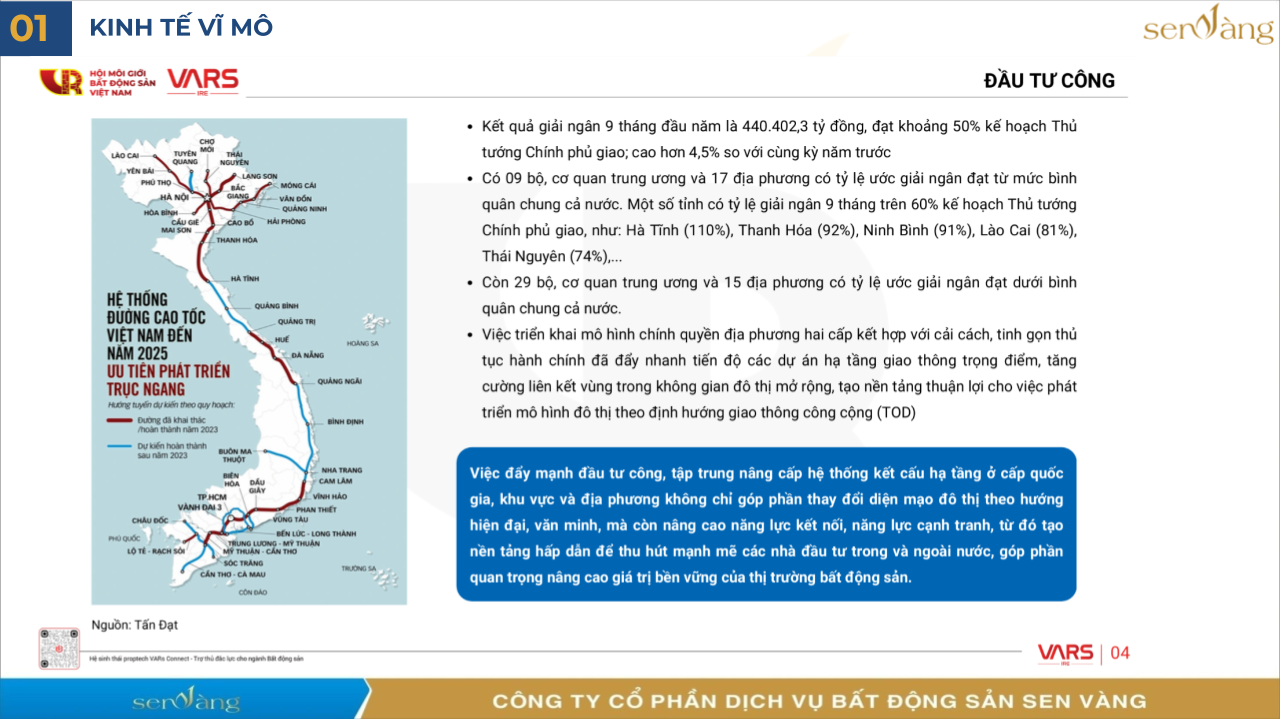

Sự phục hồi và tăng trưởng của thị trường bất động sản trong Quý 3/2025 không chỉ đến từ các yếu tố kinh tế tự nhiên mà còn được thúc đẩy mạnh mẽ bởi ba trụ cột chính sách vĩ mô: đầu tư công vào hạ tầng, chính sách tín dụng hỗ trợ và sự hoàn thiện của khung pháp lý. Các yếu tố này đã cộng hưởng để tạo ra một môi trường thuận lợi, khơi thông dòng vốn và củng cố niềm tin cho thị trường.

Đầu tư công tiếp tục được xác định là động lực tăng trưởng kinh tế then chốt, với việc đẩy mạnh giải ngân và triển khai hàng loạt dự án hạ tầng trọng điểm, tạo ra các hành lang phát triển đô thị mới và gia tăng giá trị bất động sản.

|

Tên Dự án |

Vị trí/Kết nối |

Thông tin nổi bật (Vốn đầu tư/Thời gian hoàn thành) |

|

Cầu Trần Hưng Đạo |

Hà Nội |

Vốn đầu tư: 15,967 tỷ đồng; Khởi công: 09/10/2025 |

|

Vành đai 4 |

Vùng Thủ đô Hà Nội |

Vốn đầu tư (Gói thầu/GĐ1): 11,700 tỷ đồng; Hoàn thành: 2028 |

|

Cao tốc TP. HCM – Long Thành (Mở rộng) |

TP. HCM – Đồng Nai |

Vốn đầu tư: 15,720 tỷ đồng; Khởi công: 19/08/2025 |

|

Sân bay Gia Bình |

Bắc Ninh |

Vốn đầu tư: 44,000 tỷ đồng; Khởi công: 19/08/2025 |

|

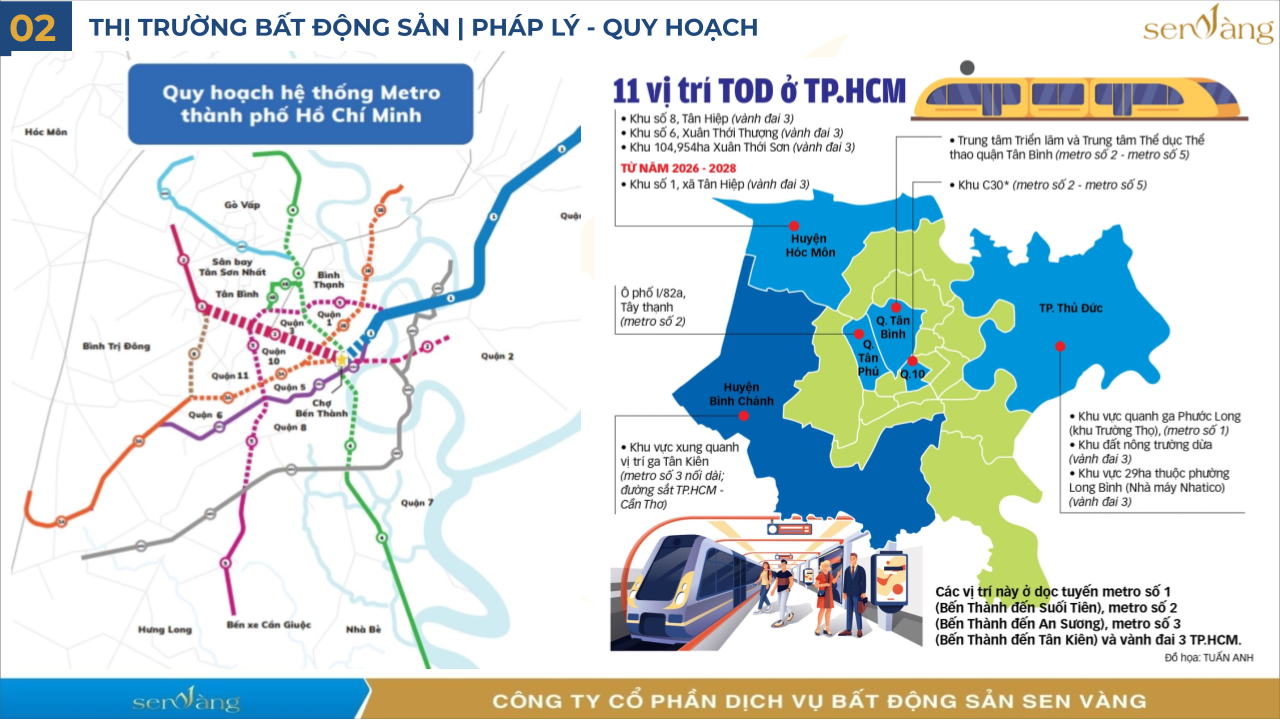

Metro số 2 (Bến Thành – Tham Lương) |

TP. HCM |

Vốn đầu tư: 35,000 tỷ đồng; Khởi công: T10/2025 |

Việc đồng loạt khởi công các dự án trọng điểm như Vành đai 4 ở phía Bắc và mở rộng cao tốc TP.HCM – Long Thành ở phía Nam không chỉ giải quyết các điểm nghẽn giao thông mà còn định hình lại bản đồ bất động sản, tạo ra các hành lang kinh tế Đông – Tây và các đô thị vệ tinh hoàn chỉnh, thu hút các đại dự án và làn sóng giãn dân từ trung tâm.

Dòng vốn tín dụng dồi dào với lãi suất hợp lý đã trở thành động lực trực tiếp, thúc đẩy thanh khoản và sức mua trên thị trường bất động sản.

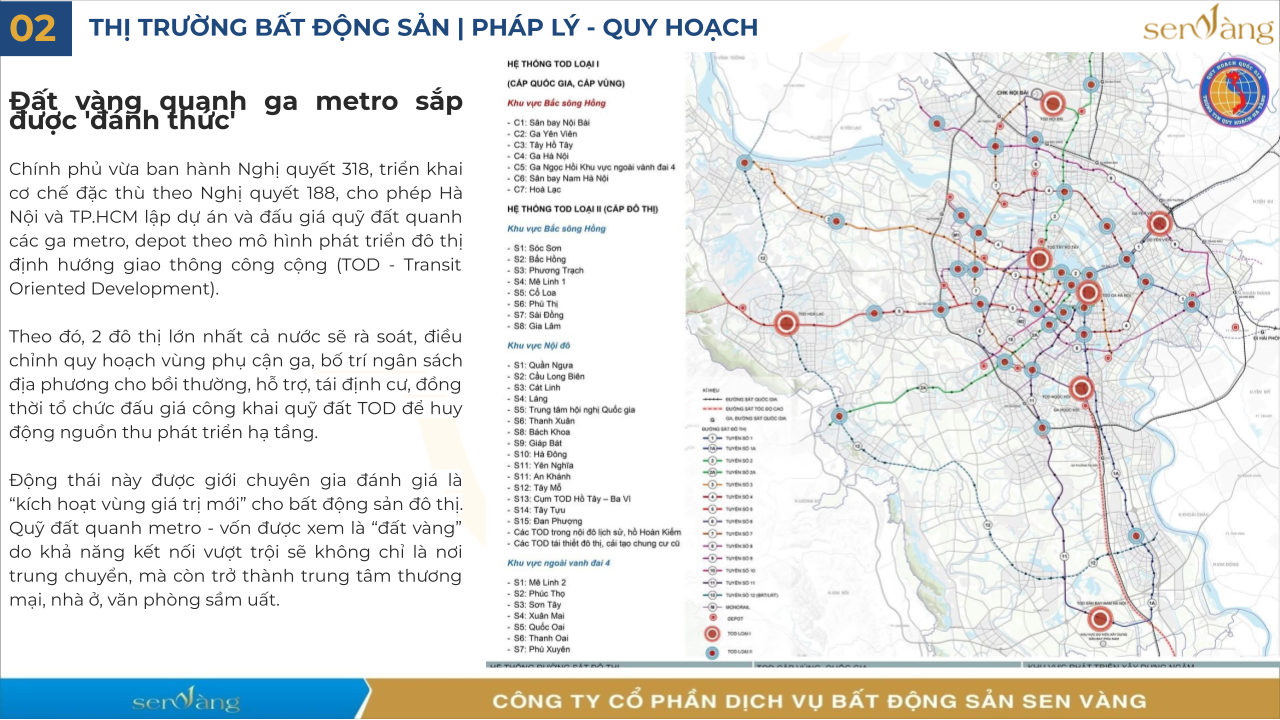

Việc các luật và nghị định mới liên quan đến đất đai, nhà ở, đầu tư và đấu thầu có hiệu lực đã góp phần tháo gỡ các vướng mắc pháp lý, tạo ra một hành lang pháp lý ngày càng hoàn thiện và minh bạch hơn cho thị trường.

Những yếu tố vĩ mô và chính sách này đã tạo ra một môi trường thuận lợi, dẫn đến những diễn biến sôi động trên các phân khúc cụ thể của thị trường bất động sản trong Quý 3/2025.

Bất chấp tâm lý e dè của tháng Ngâu (tháng 7 Âm lịch), thị trường bất động sản Việt Nam trong Quý 3/2025 đã chứng kiến sự phục hồi mạnh mẽ và những diễn biến sôi động. Nguồn cung và lượng giao dịch đều ghi nhận sự tăng trưởng ấn tượng ở nhiều phân khúc, đặc biệt là nhà ở, cho thấy niềm tin của cả chủ đầu tư và khách hàng đang quay trở lại một cách rõ nét.

Phân khúc nhà ở tiếp tục là điểm sáng và dẫn dắt sự phục hồi của toàn thị trường, với hoạt động mở bán và giao dịch diễn ra sôi động trên cả nước.

|

Chỉ số |

Phân khúc Căn hộ (Cao tầng) |

Phân khúc Thấp tầng (Nhà phố/Biệt thự/Đất nền) |

|

Tổng nguồn cung sơ cấp Q3 |

~37,600+ căn |

~26,400+ sản phẩm |

|

Nguồn cung mới Q3 |

~13,900 căn (từ 26 dự án) |

~10,600 sản phẩm |

|

Tổng giao dịch Q3 |

~28,800 căn |

~12,600 sản phẩm |

|

Tỷ lệ hấp thụ Q3 |

73.8% |

~48% |

|

Xu hướng giá sơ cấp |

Giá sơ cấp trung bình duy trì mức rất cao, Hà Nội (khoảng 91 – 95 triệu/m²), TP.HCM (khoảng 87 – 91 triệu/m²). |

Tăng nhẹ 3-5% so với cuối năm 2024. |

|

Xu hướng giá thứ cấp |

Tăng mạnh, đặc biệt tại Hà Nội, nhiều dự án ghi nhận giá tăng theo ngày. |

Tăng 10-15% so với cùng kỳ năm trước. |

|

Nhận định chính |

Nguồn cung lệch pha về phân khúc cao cấp, thiếu vắng sản phẩm giá hợp lý. Hà Nội chiếm ưu thế về giao dịch. |

Giao dịch tốt tại các dự án quy mô lớn của chủ đầu tư uy tín. |

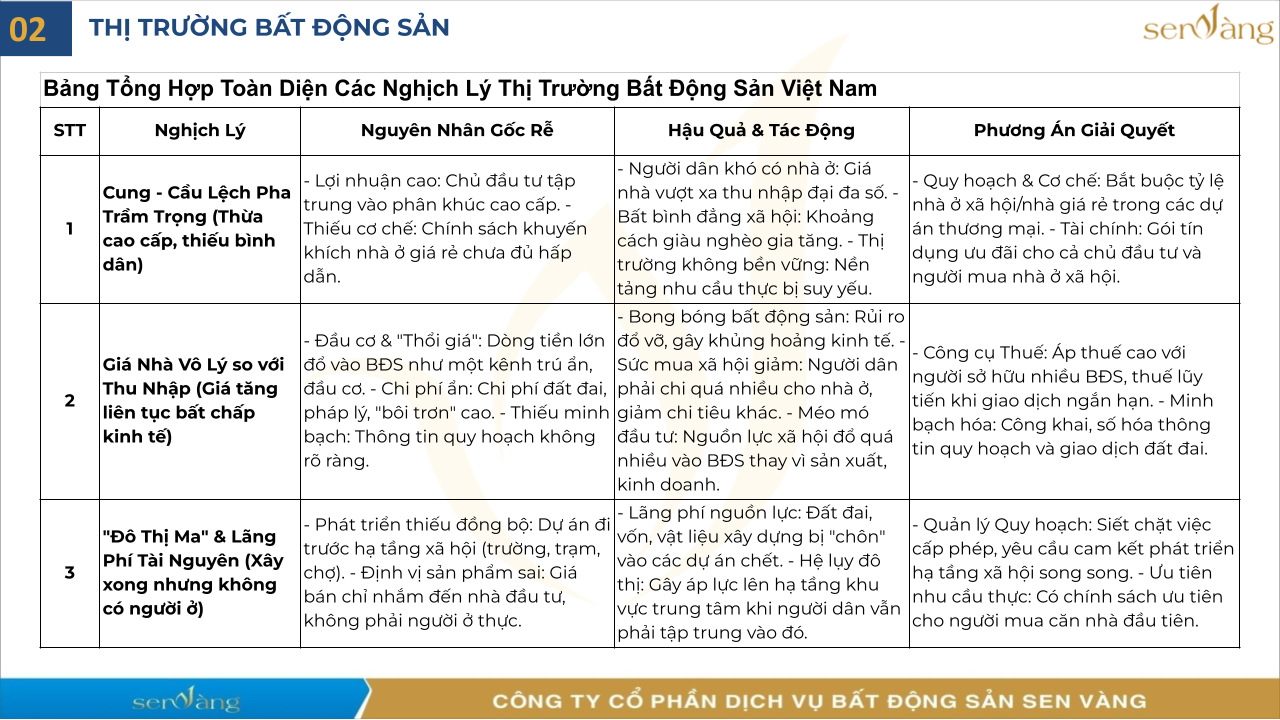

Một trong những vấn đề nổi cộm nhất của thị trường căn hộ là tình trạng “lệch pha cung-cầu” ngày càng rõ rệt. Dù nguồn cung mới tăng mạnh, phần lớn sản phẩm lại tập trung vào các phân khúc giá cao. Cụ thể, tại Hà Nội và TP.HCM, khoảng 80% nguồn cung căn hộ mở bán mới có giá trên 80 triệu đồng/m². Trong khi đó, phân khúc bình dân (dưới 25 triệu/m²) gần như “tuyệt chủng”, và nguồn cung nhà ở xã hội, dù đã có nhiều nỗ lực từ chính sách, vẫn còn rất hạn chế so với nhu cầu thực tế của đại đa số người dân.

Tỷ lệ hấp thụ trên toàn nguồn cung sơ cấp (bao gồm hàng tồn kho) của phân khúc thấp tầng đạt ~48%. Tuy nhiên, nếu xét riêng nguồn cung mở bán mới, tỷ lệ hấp thụ đạt mức cao hơn, đặc biệt tại các đại dự án của chủ đầu tư uy tín.

Phân khúc bất động sản công nghiệp tiếp tục khẳng định vị thế là điểm sáng ổn định, được thúc đẩy bởi dòng vốn FDI và xu hướng dịch chuyển chuỗi cung ứng toàn cầu.

Phân khúc bất động sản thương mại, bao gồm văn phòng và bán lẻ, cho thấy sự phục hồi ổn định với những xu hướng dịch chuyển rõ nét tại hai thị trường lớn là Hà Nội và TP. HCM.

|

Phân khúc |

Thị trường Hà Nội |

Thị trường TP. HCM |

|

Văn phòng |

Nguồn cung: ~2.18 triệu m². Giá thuê Hạng A: ~35.6 USD/m²/tháng. Tỷ lệ lấp đầy: ~83-86%. Xu hướng: Nhu cầu dịch chuyển về phía Tây. Các tòa nhà văn phòng đạt chứng chỉ xanh được ưa chuộng. |

Nguồn cung: ~1.8-2.9 triệu m². Giá thuê Hạng A: ~59.9 USD/m²/tháng. Tỷ lệ lấp đầy: ~87-91%. Xu hướng: Nhu cầu lớn từ ngành Logistics và IT. Xu hướng “dịch chuyển theo hướng chất lượng” (flight-to-quality) rõ rệt. |

|

Bán lẻ |

Giá thuê trung bình: ~47 USD/m². Tỷ lệ lấp đầy: ~83%. Xu hướng: Các TTTM quy mô lớn ở vùng ven lấp đầy tốt. Các thương hiệu tiện lợi, F&B, lifestyle mở rộng mạnh mẽ. |

Giá thuê trung tâm: ~57 USD/m². Tỷ lệ lấp đầy: ~90-95% (Tỷ lệ trống trung bình ~5.8%). Xu hướng: Nguồn cung mới chất lượng cao (Saigon Marina IFC) thúc đẩy thị trường. Các nhà bán lẻ nước ngoài (AEON, Lotte) đẩy mạnh kế hoạch mở rộng. |

Sau một thời gian dài trầm lắng, phân khúc bất động sản nghỉ dưỡng đã bắt đầu ghi nhận những dấu hiệu phục hồi tích cực trong Quý 3, dù vẫn còn đối mặt với nhiều thách thức.

Những diễn biến tích cực trên các phân khúc trong Quý 3 là tiền đề quan trọng cho các dự báo về thị trường trong giai đoạn cuối năm, hứa hẹn một chặng đường sôi động hơn.

Thị trường bất động sản Việt Nam đang bước vào giai đoạn cuối năm 2025 với nhiều tín hiệu lạc quan được củng cố bởi nền tảng kinh tế vĩ mô ổn định, chính sách hỗ trợ và dòng vốn tích cực. Tuy nhiên, thị trường cũng tiềm ẩn những thách thức về giá cả và sự cân đối cung-cầu cần được quản lý chặt chẽ để đảm bảo sự phát triển bền vững.

Thị trường bất động sản Việt Nam đang trên đà phục hồi vững chắc, mang lại nhiều cơ hội nhưng cũng đi kèm với những rủi ro cần được nhận diện và quản lý.

|

Trên đây là những thông tin tổng quan về “Tổng hợp Báo cáo Phân tích Thị trường Bất động sản Việt Nam – Quý 3/2025” do Sen Vàng Group cung cấp. Hy vọng với những thông tin trên giúp chủ đầu tư, nhà đầu tư và doanh nghiệp có thêm những thông tin về một trong những tiêu chí cần cân nhắc, xem xét trước khi đầu tư. Ngoài ra để xem thêm các bài viết về tư vấn phát triển dự án, anh chị, bạn đọc có thể truy cập trang web https://senvangdata.com.vn/. |

|

___________

Xem thêm các dịch vụ / tài liệu khác của Sen Vàng :

Dịch vụ tư vấn : https://senvangdata.com.vn/dich-vu/dich-vu-tu-van

Tài liệu : https://senvangacademy.com/collections/tai-lieu/

Báo cáo nghiên cứu thị trường : https://senvangdata.com/reports

—————————

Bất động sản Sen Vàng – Đơn vị tư vấn phát triển dự án bất động sản uy tín, chuyên nghiệp Việt Nam

Website: https://senvanggroup.com/

Website Cổng thông tin dữ liệu : https://senvangdata.com/

Youtube: https://tinyurl.com/vt82l8j

Group cộng đồng Kênh đầu tư Sen Vàng : https://zalo.me/g/olgual210

Fanpage: https://www.facebook.com/bds.senvangdata

Linkedin: https://www.linkedin.com/in/ngocsenvang/

TikTok: https://www.tiktok.com/@senvanggroup

Hotline liên hệ: 0948.48.48.59

Email: info@senvanggroup.com

————————————————————————–

© Bản quyền thuộc về : Kênh Đầu Tư Sen Vàng

© Copyright by “Kenh Dau Tu Sen Vang” Channel ☞ Do not Reup

#senvanggroup, #kenhdautusenvang, #phattrienduan, #phattrienbenvung, #realcom, #senvangdata,#congtrinhxanh, #taichinhxanh #proptech, #truyenthongbatdongsan #thuonghieubatdongsan,

#công_ty_tư_vấn_phát_triển_dự_án

#R_D_Nghiên_cứu_phát_triển_dự_án_bất_động_sản

#phân_tích_chuyên_gia_bất_động_sản

#tiêu_điểm_bình_luận_thị_trường_bất_động_sản

Copyright © 2022 Bản quyền thuộc về SEN VÀNG GROUP